Oder was der hundertste Geburtstag Ursula von der Leyens mit der neuen gigantischen Euro-Verschuldung zu tun hat

Es erstaunt nicht, dass es heute niemand mehr wagt, über die einst gesetzten Maastricht-Regeln für die europäischen Staaten auch nur schon ansatzweise nachzudenken: maximal 3% Budgetdefizit, maximal 60% Staatsverschuldung. Diese Benchmarks sind inzwischen Makulatur. Die EU-Kommission legt nun einen gigantischen „Wiederaufbaufonds“ in Billionenhöhe vor, welcher vielen Ökonomen das Blut in den Adern gefrieren lassen muss. Er suggeriert so etwas wie einen Marshallplan, als ob es einen „Wiederaufbau“ nach einer Zerstörung bräuchte. Tatsächlich werden indessen vor allem Löcher gestopft. Gibt es wirklich nur diesen Weg…?

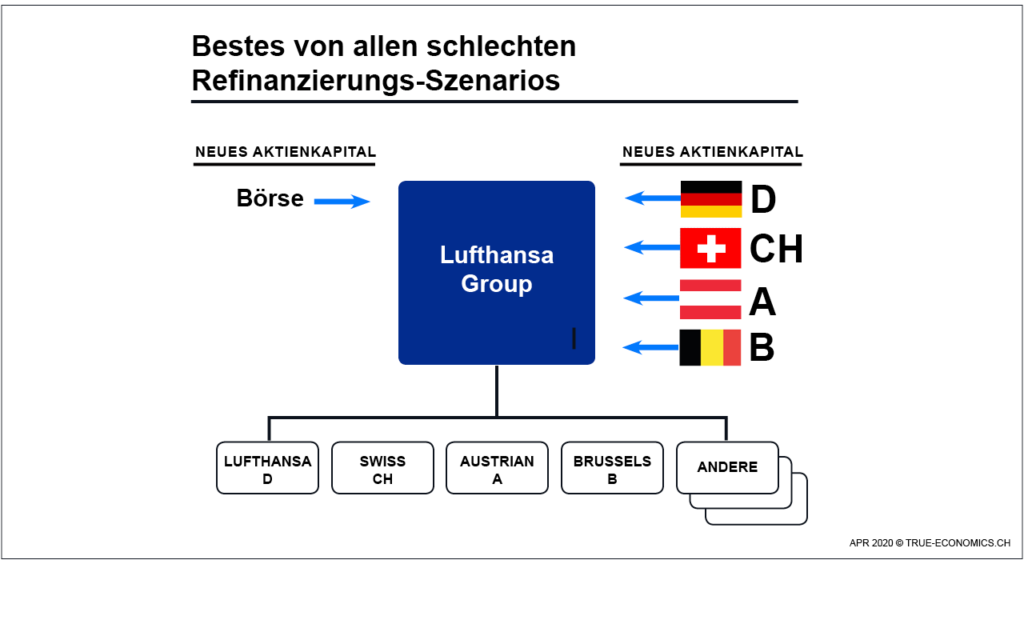

Die neueste Entwicklung der europäischen Verschuldung nimmt eine weitere Eskalationsstufe. 750 Milliarden soll die EU nun zusätzlich verteilen dürfen, plus das bereits abgesegnete Sieben-Jahres-Budget – insgesamt sind es 1‘850 Milliarden, wie die NZZ präzise hochrechnete, also fast 2 Billionen Euro. Es soll für den „Wiederaufbau“ nach der Pandemie verwendet werden. Es spielt dabei nur eine akademische Rolle, ob das zusätzliche Geld als Zustupf (500 Milliarden) oder als Kredit (250 Milliarden) qualifiziert wird – an Rückzahlungen zu denken, ist so oder so nur Wunschdenken. Theoretisch wird dafür das Jahr 2058 genannt. Der Zufall will es, dass Ursula von der Leyen dann genau 100 Jahre alt sein wird. Es wäre ihr vergönnt, zu beobachten, wie dannzumal die Kredite – nebst den noch folgenden, uns heute noch nicht bekannten) – eben gerade nicht zurückbezahlt werden. Vermutlich wird zu jenem Zeitpunkt dann gar nicht mehr von „Refinanzierung“, sondern ganz einfach von „Schuldenerlass“ gesprochen.

„Bedingungen“ für die Alimente sind schon heute Makulatur

Natürlich, so die Message, plane man strenge „Bedingungen“, die an den grossen Geldsegen verknüpft sein sollen. Es ist heute schon absehbar, dass diese politisch nur sehr verwässert durchsetzbar sein werden. Die Südländer wollen eben schon mit Mitte 50 in die Rente. Sie wollen zum Teil auch Ferienbons von 500 Euro an die Bevölkerung verteilen. Einige Länder denken an ein bedingungsloses Grundeinkommen – oder haben es schon eingeführt. La grande nation – auch eine der künftigen grossen Begünstigten des Eurosegens – beginnt gerade jetzt, mit fünf Milliarden ihre technologisch rückständigen Automobilwerke von Renault zu unterstützen. An der 35h-Woche möchte man indessen lieber nicht rütteln.

Einige europäische Staaten möchten die Schattenwirtschaft nicht konsequent bekämpfen, und die Ineffizienz der Verwaltungen ist sozusagen in der DNA dieser Länder verankert – auch die verkrusteten Märkte gelten mehr oder weniger als gegeben. Also viele alte Zöpfe und demotivierende Umverteilungs-Konstruktionen. Ob das Euro-Manna diese Länder nun wieder wie Phönixe aus der Asche auferstehen lässt? Es ist zu befürchten, dass das nicht stattfindet.

Die „sparsamen Vier“ werden sich nicht durchsetzen können

Schon bisher konnten „strenge Bedingungen“ für europäische Subventionen nicht durchgesetzt werden. Es sei beispielsweise an Griechenland erinnert, wo die für die Aufforstung der Olivenbaum-Plantagen verteilten Gelder gar nie gross zum Pflanzen von Bäumen verwendet wurden. Es ist nicht daran zu denken, wie überdimensioniert ein Kontrollapparat aussehen müsste, welche die richtige Kanalisierung der neuen Euro-Billionen überwacht.

Die „sparsamen Vier“, also Dänemark, Holland, Schweden und Österreich, werden ihre Opposition irgendwann aufgeben. Notfalls „kauft“ sie die EU eben; sie erhalten vielleicht irgendetwas anderes. Brexit-bedingt fehlt leider künftig das natürliche und früher gewichtige Ausgaben-Korrektiv Grossbritannien.

Nicht alles sind Corona-Blessuren

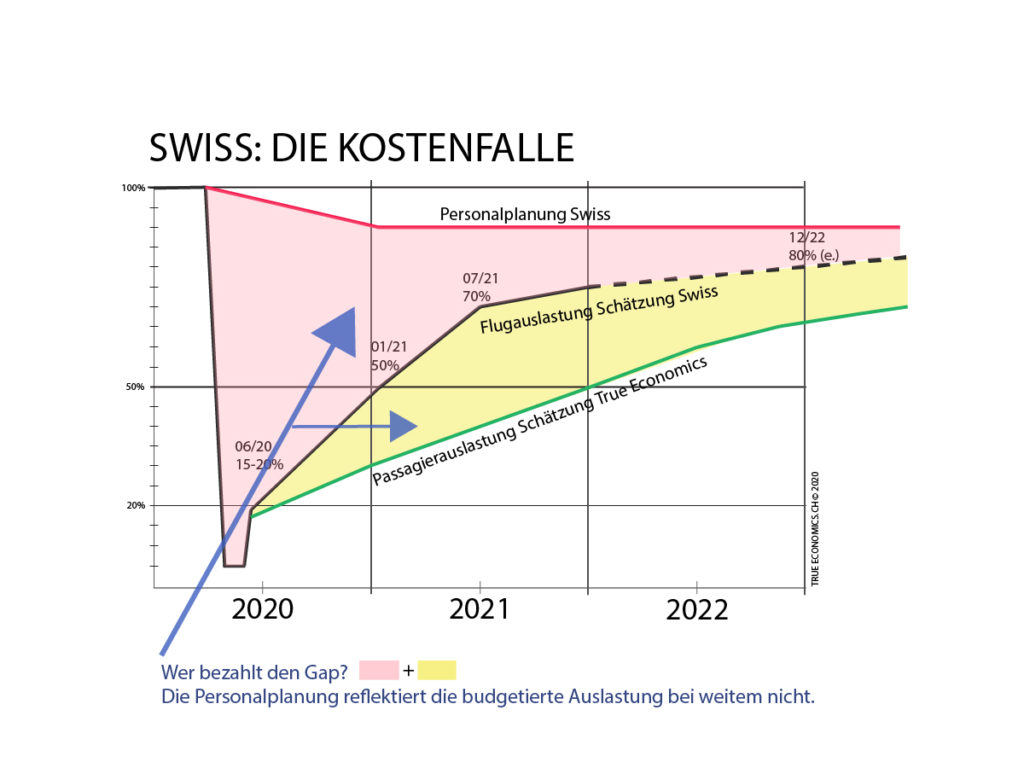

Der Term „Wiederaufbau“ gaukelt vor, dass die Länder nun eben Corona-versehrt sind und, gleich einem Marshall-Plan, sozusagen Entwicklungshilfe für den Aufbau benötigen. Wir wissen natürlich, dass die Misere schon früher angerichtet wurde. Zudem sind die Länder zum Teil selber schuld, in der Pandemie-Bekämpfung übermässige Kosten produziert zu haben. Die überstrengen Lockdowns, zum Teil in willkürlicher und diktatorischer Franco- oder Duce-Kontrollmanier, versetzten die Gesamtwirtschaft in Schockstarre und hinterlassen nun immense Schäden und Schulden.

Ein „Wiederaufbau“ wäre nur nach einer richtigen Zerstörung notwendig, die ganze Kreditierung und Unterstützung wird so indessen zur Augenwischerei. De facto werden – trotz der vorgenommenen Kontrollen und in Aussicht gestellten „neuen Projekte“ – die Gelder vorab zur Erhaltung des Status Quo in schwachen EU-Ländern verwendet.

Gigantische Summen am Kapitalmarkt

Die 750 Milliarden sollen am Kapitalmarkt aufgenommen werden. Es ist allerdings kaum anzunehmen, dass private und institutionelle Anleger diese Summe ganz absorbieren werden. Sie ist einfach zu gigantisch. Also werden dann vermutlich die europäischen Zentralbanken und Körperschaften in die Bresche springen und die kostbaren Scheine zeichnen. Das hatten wir doch schon bei anderen EU-Institutionen: Man kauft sich selbst, also mit Mitteln, die man gar nicht besitzt. Man schöpft Geld. Das einzige Nicht-Virtuelle an dem fahrlässigen Vorgang ist dann das Ausgeben der grossen Summen. Ja, das Fed sündigt hier auch – was indessen keinen Freipass für andere sein sollte.

Jeder Ökonom weiss, dass dieses Vabanquespiel mit der wundersamen Geldvermehrung irgendwann einmal ein hässliches Ende nehmen wird. Investitionen und Ausgaben einer Volkswirtschaft dürfen letztlich nur aus faktischer Wertschöpfung und nicht monetärer Schöpfung entstehen. Das geplante Bühnenstück ist ein Spiel mit dem Feuer.

Weiss Frau von der Leyen, wieviel zwei Billionen sind…?

Ob Frau von der Leyen und alle Mitglieder der EU-Kommission sich die Grössenordnung von zwei Billionen Euro tatsächlich vorstellen können? Hier ein paar Vergleiche: Die zwei Billionen entsprechen ziemlich genau dem BIP ganz Italiens (allerdings dem von 2019). Oder dem Russlands. Oder dem 15-fachen Umsatz des gesamten Neuwagenmarktes in Deutschland. Die Schweiz baute einst das Kernkraftwerk Gösgen für zwei Milliarden CHF – also entspricht die inkriminierte Summe 1‘000 mal der für Gösgen. Frau von der Leyen könnte wohl nichts mit dem Vergleich anfangen, zumal sie den „Green Deal“ im Kopf hat. Aber man könnte der offenbar etwas überforderten, ausgebildeten Kinderärztin vorrechnen, dass sich mit den 750 Milliarden das gesamte UNICEF Kinderhilfswerk 100 Jahre lang komplett finanzieren liesse. Oder ein etwas handfesterer Vergleich für die weiteren zahlreichen Nicht-Ökonomen in den Wandelhallen in Brüssel: Würde man 1-Euro-Münzen übereinander stapeln, so könnte man mit 750 Milliarden mehr als vier Mal die Strecke zum Mond zurücklegen. Der Vergleich ist trotz der Reduktion auf das Handfeste nicht hilfreich, weil die schiere Dimension dieses unvernünftigen monetären Ausflugs für die EU-Beamten damit gleichwohl nicht transparenter wird.

Was passiert mit dem Euro?

Uns ist natürlich nicht entgangen, dass auch die USA und das Fed ähnliche ordnungspolitische und finanzielle Frevel begehen wie die EU. Auch Japan verhält sich mit seiner welthöchsten Staatsverschuldung (2020 wohl gegen 250% des BIP) nicht besser, und Grossbritannien liebäugelt mit Negativzinsen, weil es auch dort noch einiges zum Finanzieren gibt. Wenn alle gleich sündigen, werden sich die Währungen untereinander nicht sonderlich abwerten. Aber der Aufwärtsdruck auf den Schweizer Franken wird sich kaum abschwächen. Selbst wenn unser Staat nun ebenso mit bis vor kurzem noch undenkbar hohen Schuldensummen hantieren wird.

Europa krankt – nicht an Corona

Europa tut sich keinen Bärendienst, wenn es meint, mit einem „Wiederaufbaufonds“ nun im globalen Wettbewerb eine stärkere und modernisierte Rolle spielen zu können. Andere Länder – trotz vielen immanenten Defiziten – sind stärker: China wird sich wieder aufrappeln, denn die Bevölkerung hat die Energie dafür und es herrscht ein Wachstumsglaube, die USA werden ihre kräftige Stellung nicht preisgeben, Indien und Emerging Markets stehen trotz vorübergehenden Blessuren in den Startlöchern. Europa – als Ganzes gesehen, wohlverstanden – ist im globalen Wettbewerb heute in vielen Belangen nicht mehr konkurrenzfähig. Die „kreative Zerstörung“ fehlt leider, die es für einen „Wiederaufbau“ bräuchte – nebst dem Manko einer gemeinsamen Strategie.

Die Alternative?

Europa müsste erst einmal seine Verkrustungen aufbrechen, bevor Geld investiert werden kann. Die Uralt-Strukturen und hemmende Regelwerke in vielen, gerade südlichen Ländern müssten vorab beseitigt werden, die Schattenwirtschaft eingedämmt und die Effizienz an vielen Ort erhöht werden. Gerade jetzt bestünde die Chance, Hilfskredite (nicht Subventionen!) nur zu vergeben, wenn damit deutliche Strukturverbesserungen einhergehen. Also müssten strenge Reform-Bedingungen an Investitionen (ja, „Investitionen“, nicht „Ausgaben“) geknüpft werden. Der IMF hat bei seinen Kredithilfen nicht immer alles brillant erledigt, aber der Grundgedanke dahinter hat in vielen Fällen immerhin zu längst überfälligen Reformen geführt. Die EU-Kommission und Deutschland – welches seine Führungsrolle leider noch nicht wiedergefunden hat – könnten gerade jetzt einen grundlegenden Reformplan für die Wirtschaft Europas vorlegen. Und sonst gibt es eben kein Geld. Das würde einiges an Häme produzieren, würde vielen europäischen Staaten indessen längerfristig helfen. Ob so ein nachhaltiger Plan, anstatt Euro-Manna, je Wirklichkeit wird? Die Hoffnung stirbt zuletzt.